介護にかかる費用は、家計への大きな負担となります。しかし、利用できる税金控除や補助金制度を賢く活用することで、介護費用を大幅に抑えることが可能です。本記事では、介護費用削減のために利用できる控除や補助金制度を詳しく解説します。是非、控除制度や補助金の利用方法を学び、家計の負担を軽減しながら安心の介護生活を目指しましょう。

目次

1. 介護費用の削減方法

1-1 医療費控除

介護サービスにかかる費用の一部は、医療費控除として申告することで所得税の負担を軽減できます。医療費控除は、年間10万円以上の医療費を支払った場合に適用され、要介護認定を受けている方の介護サービス利用分も対象です。ただし、生命保険の入院給付金や高額医療費の支給を受けた場合は、支払った医療費からそれらの金額を差し引く必要があるため、申告時には差し引きの確認が必要です。

a. 医療機関での診療や治療費

• 病院・歯科医院での診療・治療費

• 入院費用

•処方薬代(ビタミン剤やサプリメントは対象外)

b. 治療や療養に必要な器具・備品の購入費

•治療用の医療器具購入費:治療に必要な医療器具(例:松葉杖、コルセットなど)

•6か月以上寝たきりの要介護者に対するオムツ代(医師の証明書が必要)

c. 介護保険サービス

•介護保険対象の居宅・通所サービスの自己負担分

• 介護施設の入所費用の自己負担分:介護サービス費、食費、居住費

(介護老人保健施設、介護療養型医療施設、介護医療院、

特別養護老人ホーム(※支払額の2分の1が控除対象))

d. 交通費

•通院時の公共交通機関の交通費(タクシー代は公共交通機関が利用できない場合のみ対象)

e. その他の医療関連費用

•医師の指示に基づくマッサージや鍼灸の費用

1-2 障害者控除

要介護認定を受けた方は、条件を満たすことで障害者控除の対象となり、申請により所得税や住民税の負担を軽減できます。控除額は通常27万円ですが、要介護度が高い場合には特別障害者控除が適用され、控除額が40万円となります。

1-3 高齢者向けの税金控除

高齢者は税金控除の優遇があり、例えば、65歳以上の方は公的年金収入の非課税枠が拡大されます。

公的年金のみが収入の場合、65歳未満では年金収入が108万円以下、65歳以上では158万円以下で所得税が免除されます。これは、公的年金の最低控除額(65歳未満は60万円、65歳以上は110万円)と基礎控除の48万円を合わせることで課税所得が0円になるためです。

また、配偶者がその年の12月31日時点で70歳以上の場合、老人控除対象配偶者として48万円の控除を受けられます。一般の控除対象配偶者の控除額が38万円であるのに対し、年齢に応じて控除額が増える例と言えるでしょう。

※老人控除対象配偶者の控除を受けるには、本人の所得が900万円以下であることや、配偶者にも一定の要件を満たす必要があります。

1-4 扶養控除

扶養家族とは、経済的に支援が必要な親族を指し、税制上の控除対象になる場合があります。扶養控除を受けるためには、扶養する親族の年間所得が48万円以下であることが条件であり、高齢者の場合、公的年金収入ではおおよそ158万円以下が目安となります。対象には実父母だけでなく、義父母なども含まれます。さらに、同居していない親でも、経済的に支援している場合には扶養家族として申告可能です。親などを扶養にすることで、税制上の「扶養控除」が適用され、所得税や住民税の負担が軽減されます。扶養控除額は扶養する親族の年齢や状況により異なり、38万円から最大58万円が所得から差し引かれます。特に、70歳以上の高齢者を扶養する場合や、要介護度の高い親を扶養する場合には控除額が大きくなります。

1-5 介護サービス利用者向けの住民税軽減措置

住民税は各自治体ごとに異なる軽減措置が提供されています。例えば、要介護認定を受けた高齢者を扶養している場合、所得に応じた特別減免措置や住民税の軽減制度を利用できます。

1-6 社会保険料控除

公的介護保険料は、社会保険料控除を適用できます。給与から天引きされて年末調整を受けている場合は追加申告の必要はありませんが、確定申告の場合は、介護保険料納付済額通知書で保険料を確認し、確定申告書への記入が必要です。この控除は、本人が支払った社会保険料のほか、同一世帯の家族が支払った保険料も含まれるため、支払者に関係なく申告の対象となる点にご留意ください。

1-7 所得金額調整控除

所得金額調整控除は、要介護認定を受けた高齢者を扶養している場合に、所得税と住民税の負担を軽減できる制度であり、一定の条件を満たす給与所得者の所得から控除が適用されます。

主な対象条件は以下の通りです。

・ 要介護認定を受けた高齢者を扶養している:扶養している親族が要介護認定を受けている場合

に適用されます。

・ 給与収入が850万円を超える場合:給与収入が850万円以下の方は対象となりませんのでご注意

ください。

控除額としては、給与所得から最大10万円が差し引かれるため、課税所得が軽減され、結果的に税負担が減る仕組みです。この控除を受けるためには、年末調整や確定申告の際に必要な書類を準備し、申告手続きを行う必要があります。

1-8 負担限度額認定制度

負担限度額認定制度は、低所得の高齢者が介護保険サービスを利用する際に、自己負担する介護サービス費や食費、居住費の上限額を抑える支援制度です。特に、施設入所やショートステイを利用する際の負担を軽減する効果が大きく、介護が必要な方やその家族の経済的な負担を和らげます。

この制度の対象者は、所得が一定以下であり、かつ一定以上の預貯金がない方とされており、市町村から交付される「負担限度額認定証」の取得が必要です。

また、親が負担限度額認定の適用条件を満たすために世帯分離を行うことで、親が市町村民税非課税世帯となり、この認定制度を適用できる場合もあります。世帯分離によって親が非課税世帯となることで、介護費用の負担軽減が可能になるケースがあります。

1-9 還付申請について

税金控除をその年の確定申告期限までに申告していなかった場合でも、5年以内であれば、還付申告を行うことで控除を受けられる可能性があります。

2. 介護費用削減のための補助金制度

2-1 各自治体が提供する介護支援の補助金

各自治体では、介護保険とは別に、独自の介護支援補助金制度を設けています。例えば、介護用品購入や住宅改修など、負担軽減を目的とした支援を受けられるケースがあります。これにより、介護費用の負担が軽減されますので、申請方法や条件を確認しましょう。

3. 負担軽減のための社会保険・年金制度

3-1 高額介護サービス費

高額介護サービス費は、介護サービスの利用による自己負担額が一定の上限を超えた場合、その超過分を自治体から払い戻しできる制度です。給付の判断基準は扶養関係ではなく、介護サービスを受けている高齢者と同一世帯の世帯全体の所得状況に基づいて行われます。具体的には、介護サービスを受ける本人がいる世帯の所得に応じて自己負担の上限額が設定され、その上限を超えた分が給付されます。

3-2 高額介護合算療養費制度

高額介護合算療養費制度は、医療保険と介護保険の1年間の自己負担額が高額になった場合、その合算額を軽減できる制度です。給付の判断基準は扶養関係ではなく、介護サービスを受けている高齢者と同一世帯の世帯全体の所得状況に基づいて決定されます。具体的には、介護サービスを受ける本人がいる世帯の所得に応じて自己負担の上限額が設定され、その上限を超えた分が給付対象となります。

4. 介護予備費を確保するための積立・保険

4-1 介護保険や民間の介護保険の活用

介護にかかる費用の備えとして、民間の介護保険は心強い選択肢です。要介護状態になった場合、保険金が支給されるため、介護費用の負担を抑えることができます。今からの加入が、将来的な経済的安心につながります。

4-2 介護費用に備えるための積立方法

将来の介護費用に備えるために、介護予備費の積立を行うこともおすすめです。積立預金や投資信託など、資金を増やしながら貯める方法を検討し、余裕を持って介護に備えましょう。継続的な積立は、将来の費用負担を減らすための効果的な手段です。

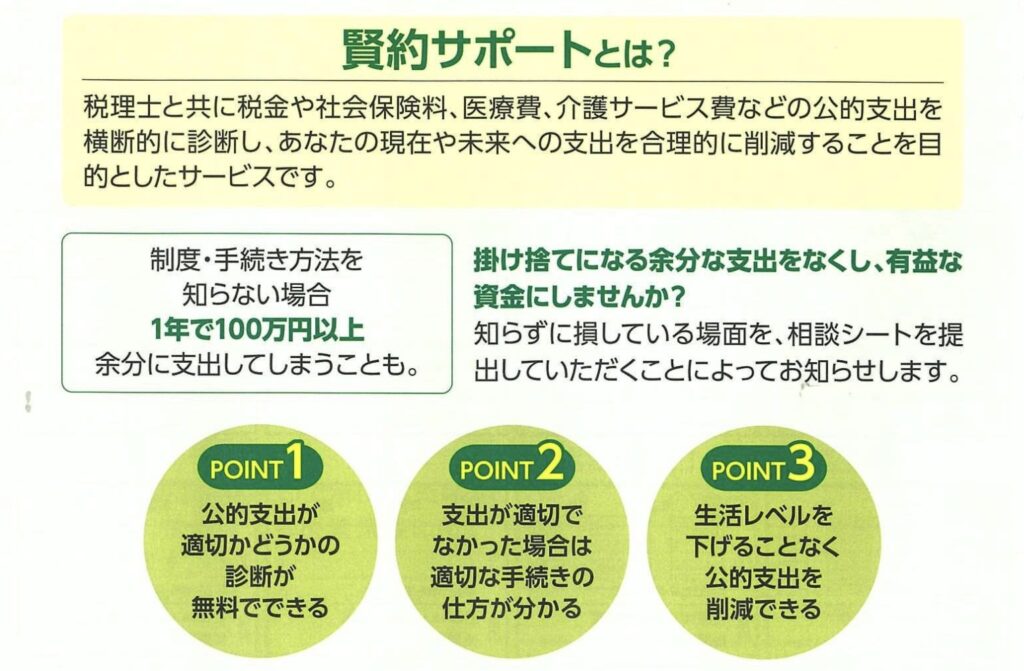

5. 公的支出を無償診断する賢約サポートの利用方法

5-1 相談から診断までの流れ

賢約サポートを利用するには、簡単な診断シートにより税理士や専門家が公的支出の適切さを無償で診断します。診断結果をもとに、診断の結果、削減の余地がある場合には、具体的な手続き方法が提示されます。専門家のサポートを受けながら、必要な手続きを進めることで、確実に支出を削減することができます。

*「賢約サポート」は合同会社AYUMIサポートが提供するサービスで、弊社は「賢約サポート」の代理店です。

5-2 診断結果に基づく手続きのサポート

診断結果に基づき、削減可能な支出が見つかった場合、税金や社会保険料の還付申請や、介護費用の見直し手続きを行います。手続きが複雑な場合でも、専門家が詳細なサポートを提供します。

まとめ

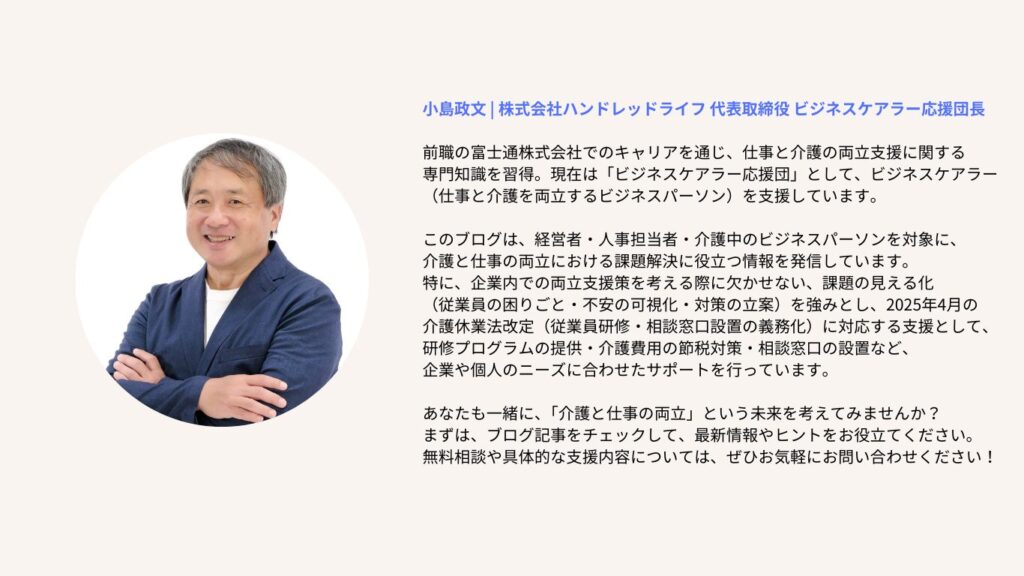

介護費用の削減には、医療費控除や障害者控除、各種補助金や支援制度を賢く活用することが重要です。こうした制度を効果的に組み合わせることで、介護費用の負担を大幅に軽減できます。必要に応じて『賢約サポート』の無償診断もご活用ください。専門家のサポートを受けることで、複雑な手続きもスムーズに進められ、安心して準備を整えられます。詳細なご相談や具体的な手続きの支援については、ハンドレッドライフまでお気軽にお問い合わせください。

<参考>賢約サポート