介護費用の負担が重く、家計や仕事に影響が出ていませんか?実は、「介護費用削減」や「介護相談窓口」の活用によって、負担を大幅に軽減できることをご存じでしょうか。本記事では、医療費控除・扶養控除・障害者控除を使った節税対策、さらに介護費用削減を支援する【賢約サポート】の活用方法まで徹底解説!個人の家計防衛はもちろん、従業員支援を考える企業担当者にも必見の情報です。「いくら節税できるのか知りたい」「手間なく相談したい」という方は、ぜひ最後までご覧ください。

目次

1. 介護費用と税控除の基礎知識

1-1 介護費用はどのような税控除の対象になるのか

介護にかかる費用の一部は、税控除の対象となります。主に適用できるのは以下の控除です。

• 医療費控除(介護関連の医療費が一定額を超えた場合に適用)

• 扶養控除(親や配偶者を扶養している場合に適用)

• 障害者控除(要介護認定を受けた場合に適用される可能性あり)

1-2 税控除を受けるメリット

税控除を活用すると、所得税・住民税の負担を軽減でき、還付金を受け取ることも可能です。 例えば、年間50万円の介護費用を支出し、適切な控除を受けた場合、数万円〜十数万円の節税が期待できます。

確定申告を行うことで、過去5年間の税金還付も受けられるため、適用できる控除は確実に活用しましょう!

2. 介護費用に適用できる主な税控除

2-1 医療費控除

1年間に支払った医療費の合計が一定額を超えた場合に適用されます。

対象となる費用の例

•通所リハビリ/訪問リハビリ/訪問看護など医療系サービス

•特別養護老人ホーム/介護老人保健施設の介護サービス費

• 6ヶ月以上寝たきりでオムツを使用している場合のオムツ代

2-2 扶養控除

親族と同居していなくても、一定の条件を満たせば適用可能です。 別居の親に生活費や医療費を負担していれば扶養控除を受けられることがあります。

2-3 障害者控除

要介護認定を受けた場合、障害者控除を受けられる可能性があるにも関わらず、適用していない人が多くいます。

3. 介護費用削減を支援する「賢約サポート」

3-1 節税手続きを簡単にする方法

多くの人が「確定申告が面倒」という理由で、控除を活用できていません。 実際に、税金の申請は5年間(保険料は2年間)遡ることができますが、手続きの仕方を知らないケースが多いです。

3-2 「賢約サポート」で介護費用削減を実現

「賢約サポート」は、節税手続きを簡単にするサポートサービスです。

利用の流れ

- 相談シートに親族の収入・介護状況を記入

2. 専門家が節税額を診断し、適用可能な控除を提案

3. 税理士が還付手続きサポートを実施

手続きの手間を省き、確実に節税を実現できます!

4. 企業が介護費用削減支援を導入するメリット

4-1 企業の人材確保と生産性向上

企業が「介護費用削減の支援制度」を導入することで、従業員の経済的負担を軽減できます。

• 介護離職の防止

• 業務効率の向上

• 福利厚生の充実による企業イメージ向上

4-2 介護費用削減を企業の福利厚生に活用

2025年4月改訂の「育児・介護休業法」では、

•「介護に関する相談窓口」の設置

• 「介護に関する研修」の実施

が求められます。

「賢約サポート」サービスと併せて、企業が対応することで、従業員の負担軽減と社会的評価向上が期待できます。

まとめ

介護費用は、適切な税控除を活用することで大幅に節税できます。医療費控除、扶養控除、障害者控除を正しく適用し、確定申告を行うことで、税負担を軽減しましょう。また、「賢約サポート」を活用することで、企業と従業員の双方が節税のメリットを享受できます。

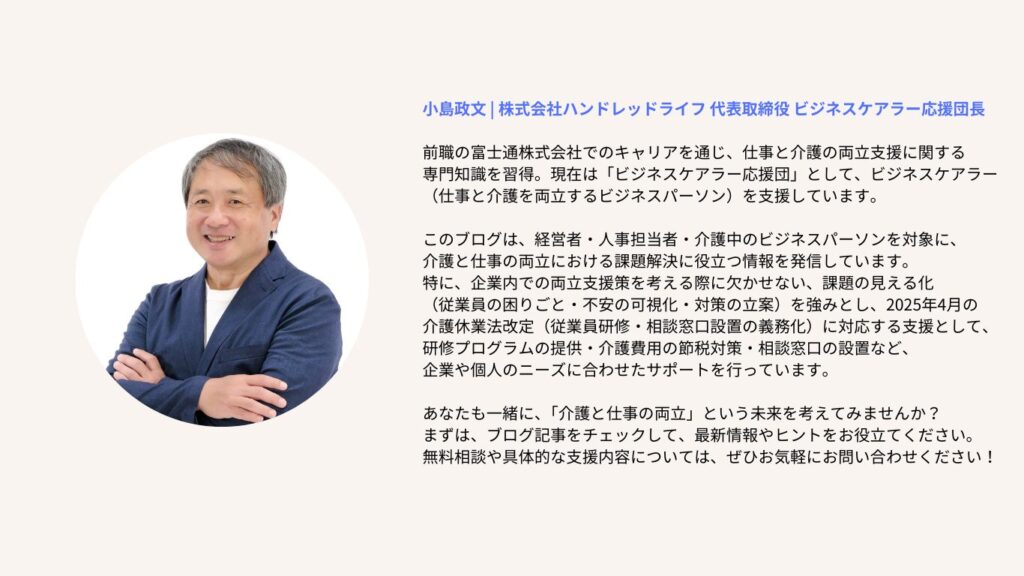

ハンドレッドライフでは介護費用削減・税控除の相談を実施しております。

まずは無料診断で節税額をチェック! ➡ 今すぐ相談する